Администрация Карачевского района

г.Карачев, ул.Советская, 64, эл.почта:inbox@karadmin.ru

Новые материалы сайта

Дата публикации:

По данным УФНС России по Брянской области за

При этом поступления

В консолидированный бюджет Брянской области поступило

Кроме того,

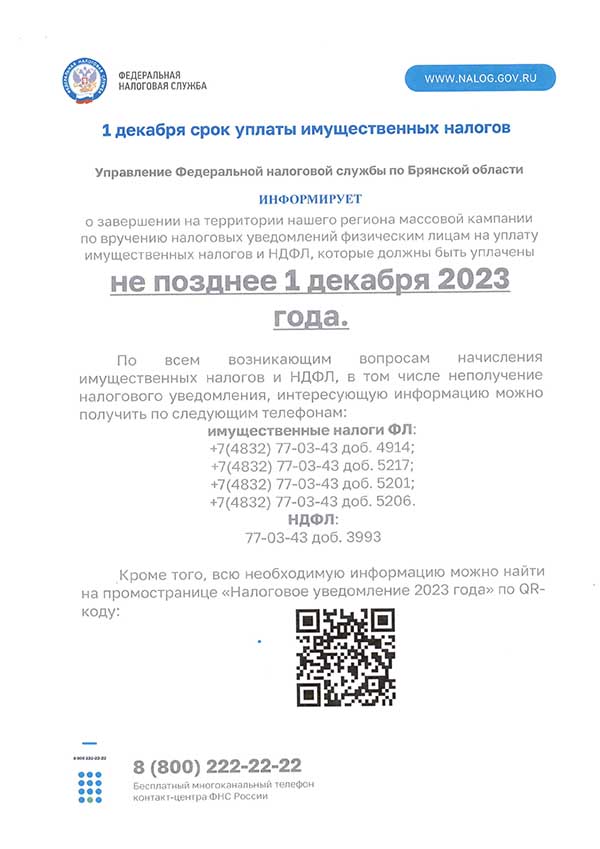

В регионе продолжается массовая рассылка налоговых уведомлений для уплаты имущественных налогов

Всего жителям Брянской области будет направлено

Лидером по начисленным суммам является транспортный

240 тысяч налоговых уведомлений граждане получат через «Личный кабинет физического лица»

Оплатить налоги можно:

• через сервисы ФНС России «Уплата налогов

•

•

• через банковские терминалы

По данным УФНС России по Брянской области

Поступления

В консолидированный бюджет Брянской области поступило

Кроме того,

По данным УФНС России по Брянской области за

Поступления

В консолидированный бюджет Брянской области поступило

Кроме того,

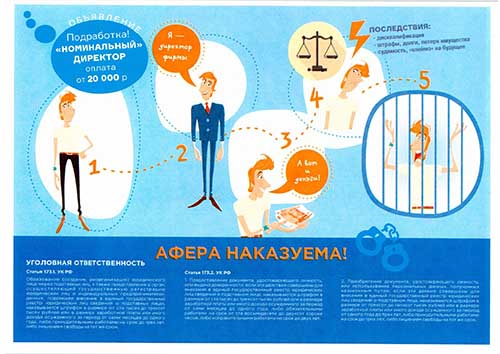

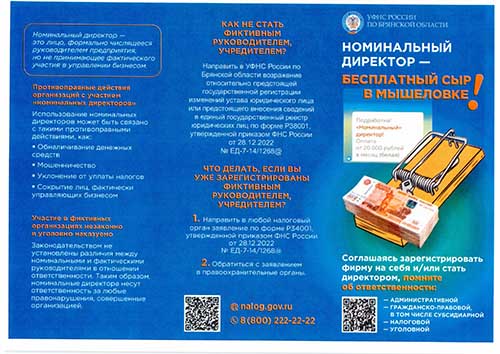

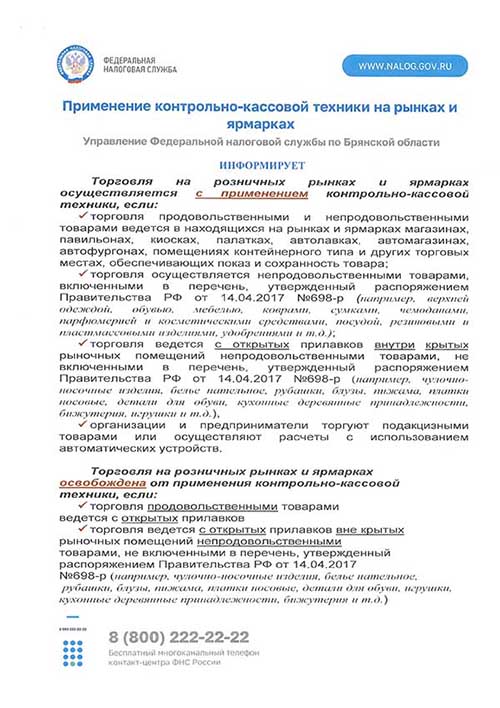

С января

Контрольные мероприятия проводятся по всей России,

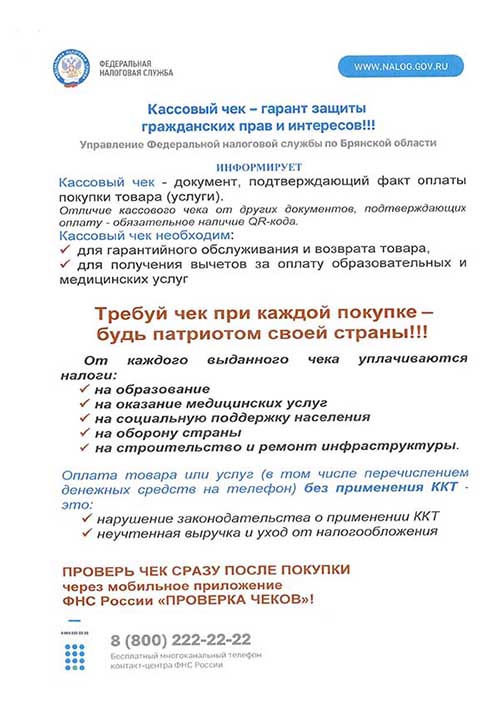

Управление напоминает

Все остальные документы,

Только кассовый чек является доказательством покупки, служит защитой интересов потребителя.

Управление предлагает посетителям предприятий общественного питания направлять

Такой порядок предусмотрен для отдельных категорий граждан.

Информацию о «льготном» статусе налогоплательщика налоговые органы получают

Если указанные сведения

Подробную информацию

С начала

Указанная дата касается категории налогоплательщиков, обязанных отчитываться

Кроме того, задекларировать свои доходы необходимо физическим лицам при продаже ими недвижимости, находящейся

Задекларировать полученные в

Получить электронную подпись

Заявление для подключения

·

·

·

·

·

·

Получить доступ

Заполнить декларацию налогоплательщики также могут, используя размещенную

Управление Федеральной налоговой службы по Брянской области рекомендует гражданам

СТРАХОВЫЕ ВЗНОСЫ

В целях обеспечения своевременного поступления средств

Поэтому,

Действуя таким образом, плательщики страховых взносов своевременно и

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

Организации

Уведомление предоставляется

В

Бесплатный многоканальный телефон

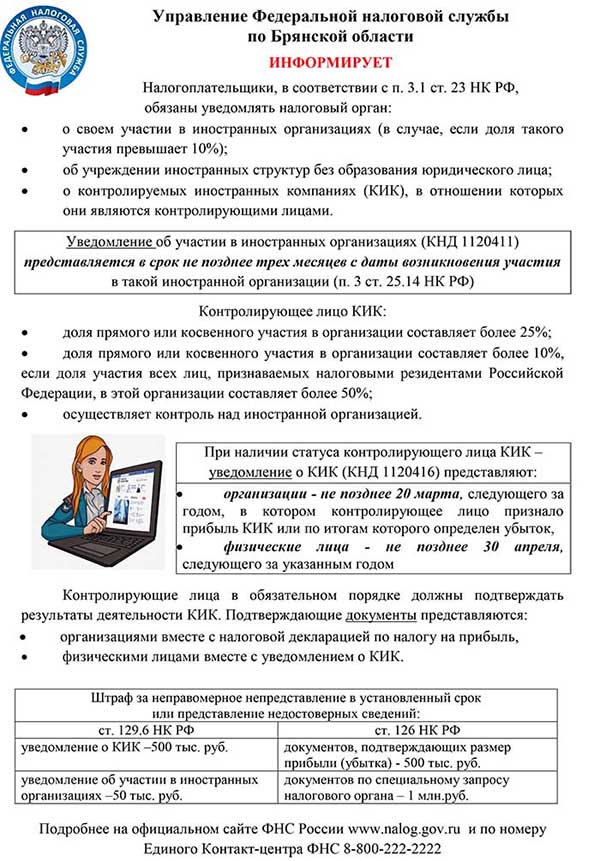

Управление Федеральной налоговой службы по Брянской области информирует

Приглашаем Вас посетить налоговые органы 16 ноября с 09.00 до 20.00, 17 ноября с 09.00 до 19.00 по адресам:

1.

2.

3.

4.

5.

Специалисты налоговой службы подробно расскажут

Всем желающим при наличии документа, удостоверяющего личность, будет выдан пароль доступа

Более подробную информацию можно узнать по телефону:

Несовершеннолетний признается налогоплательщиком, если является собственником жилья или доли

Кроме того, оплатить налоги

В этой вкладке нужно нажать кнопку «Добавить пользователя», далее ввести логин (ИНН) Личного кабинета несовершеннолетнего ребенка

Затем

УФНС России по Брянской области напоминает

Управление Федеральной налоговой службы по Брянской области напоминает жителям региона

С июля

Для этого необходимо:

· иметь подтвержденную учетную запись

· предоставить согласие

Важно знать, что если

Для отказа

Получив уведомление

Уточнить сведения, содержащиеся

Управлением Федеральной налоговой службы по Брянской области разработан

Будут рассмотрены вопросы изменений

| Дата | Тема семинара | Место проведения, телефон для справок |

| 13.07.2023 в 14.00 | 1.Порядок предоставления 2. Порядок исчисления | Для участия

|

| 20.07.2023 15-00 | Основные преимущества использования типового устава при регистрации общества | Семинар проводится

|

| 18.07.2023 14-00 | Об актуальных вопросах налогообложения имущества различных видов | Для участия

|

| 10.08.2023 14-00 | 1. Актуальные вопросы применение валютного контроля 2. Порядок представления Уведомления | Для участия

|

| 14.09.2023 14-00 | Налог | Для участия

|

| 21.09.2023 14-00 | Особенности предоставления имущественных | Для участия

|

С

С

Если

Также с

Теперь НДФЛ списывают

Федеральным законом от 29.05.2023 № 196-ФЗ закреплена следующая последовательность:

недоимка по НДФЛ, начиная

НДФЛ –

недоимки по иным налогам, сборам, страховым взносам, начиная

иные налоги, авансовые платежи, сборы, страховые взносы –

-пени;

-проценты;

-штрафы.

До

Не позднее

· по НДФЛ налоговым агентам

· по страховым взносам

Уведомление — это документ, необходимый для определения размера авансового платежа по конкретному налогу

Уведомление подается

Форма, порядок заполнения

Уведомления можно представить тремя способами: через личный кабинет налогоплательщика, по ТКС или

Достаточно одного уведомления по всем платежам. Уплатить исчисленные суммы необходимо

Более подробная информация

Изменилось наименование получателя, указываемого при перечислении платежей, администрируемых налоговыми органами. Данные изменения внесены для упрощения заполнения расчетных документов.

Теперь

Указанные корректировки применяются с

| Номер (поля) платежного документа | Наименование (поля) реквизита платежного документа | Значение |

| 13 | Наименование банка получателя средств | «ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула» |

| 14 | БИК банка получателя средств (БИК ТОФК) | «017003983» |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | «40102810445370000059» |

| 16 | Получатель | «Казначейство России (ФНС России)» |

| 17 | Номер казначейского счета | «03100643000000018500» |

Управление Федеральной налоговой службы по Брянской области сообщает, что

Налогоплательщики всей Брянской области смогут обращаться

Прием налогоплательщиков будет осуществляться по прежним адресам:

•

•

•

•

•

•

Управление Федеральной налоговой службы по Брянской области является правопреемником реорганизованных территориальных налоговых органов

Постановка

При этом жители районов, как

С

Прием налогоплательщиков будет осуществляться по прежним адресам:

·

·

·

·

·

·

Постановку

При этом жители районов, как

Большинство налоговых вопросов можно решить, воспользовавшись информацией

Проконсультироваться по вопросам налогового законодательства можно по единому номеру

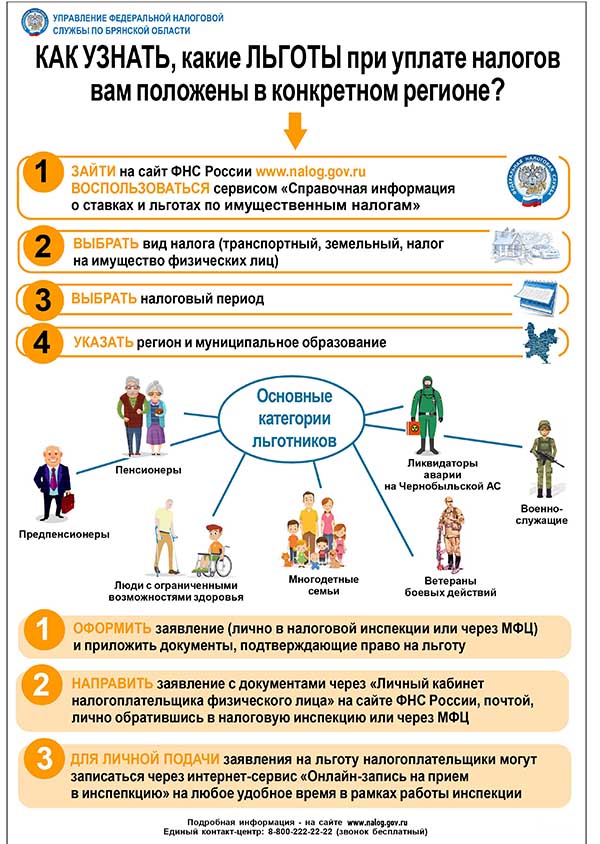

В настоящее время действует беззаявительный порядок предоставления льгот по имущественным налогам физических лиц. Пенсионеры, предпенсионеры, инвалиды, многодетные родители, владельцы хозпостроек площадью

Налоговые органы применяют соответствующие льготы автоматически

Вместе

С начала

Узнать,

Уважаемые жители Карачевского района, представители организаций

11 апреля

сотрудник Межрайонной инспекции Федеральной налоговой службы № 5 по Брянской области проведет прием граждан по вопросам налогообложения, работы налоговых органов Брянской области

Прием пройдет с 11.00 до 13.00 по адресу:

Для решения частных вопросов при себе необходимо иметь документ, удостоверяющий личность.

Уплатить фиксированные страховые взносы без заявлений или авансовые платежи без уведомлений можно через сервис «Уплата налогов

В сервисе «Уплата налогов

После обновления сервиса можно безошибочно уплатить фиксированные страховые взносы досрочно для уменьшения налога по УСН или ПСН, начиная с

Такой вид уплаты исключит необходимость подавать заявление по ст.78 НК РФ

Также

Брянские организации могут заявить льготу по имущественным налогам

Для получения льготы организация направляет

- приложение № 1

- приложение № 1

По истечении налогового периода инспекции направляют организациям Сообщение

Если

В прошлом году

В

В настоящее время действует беззаявительный порядок предоставления льгот по транспортному, земельному налогам

Налоговые органы применяют соответствующие льготы автоматически

Информацию

Если

Если инспекция

Узнать

Еще статьи...

- На телеканале «Россия 1» ответят на вопросы о новом порядке уплаты налогов через единый налоговый счет

- В марте для налогоплательщиков пройдут еженедельные вебинары по вопросам Единого налогового счета

- 28 февраля истекает срок добровольного декларирования счетов и вкладов в заграничных банках

- ЕНС с 2023 года: как бизнесу платить налоги и сдавать отчетность

- С начала 2023 года бизнес перешел на уплату налогов через Единый налоговый счет

- С 1 февраля закрывается пять подразделений налоговых инспекций

- До 28 февраля россияне могут добровольно задекларировать счета и вклады в заграничных банках

- Декларацию о доходах удобнее направить через Личный кабинет налогоплательщика

- Принцип «одного окна»: налоговые услуги удобно получить в МФЦ

- Уважаемые налогоплательщики!